Прогнозы и аналитика Форекс

Геополитический фактор и сокращение запасов нефти в США способствовали дальнейшему развитию восходящего тренда на рынке фьючерсов. На этом фоне котировки американской легкой нефти WTI достигли сопротивления в ...

Снижение напряженности на финансовых рынках понизило спрос на активы-«убежища», такие как японская йена и золото. На этом фоне его котировкам так и не удалось пробиться к максимумам позапрошлой недели, или хотя бы ...

После тестирования сопротивления в районе 110.78 американский доллар оказался под давлением японской йены, вследствие чего он был вынужден отступить к поддержке в районе 106.90. Тем не менее, это снижение было ...

Минувшая неделя оказалась неудачной для швейцарского франка, который подвергся распродаже по всему спектру рынка. На этом фоне американский доллар в паре с ним пробил сопротивление в районе 0.9637 и поднялся до уровня ...

Продолжив рост против американского доллара, британский фунт на прошлой неделе протестировал уровень 1.4375. Здесь быки решили приступить к ликвидации длинных позиций, на фоне чего фунт, растеряв почти все апрельские ...

На прошлой неделе быки по евро осуществили очередную попытку пробить сопротивление в районе 24-й фигуры в паре с американским долларом, и снова у них это не получилось. После непродолжительной консолидации между этим ...

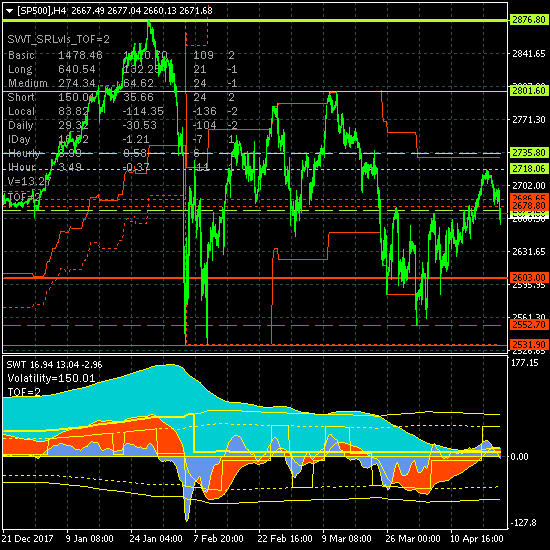

Авторы: к.ф.-м.н. Н.И.Скриган, к.т.н. Н.Н.Скриган

На мировых фондовых рынках сильное субъективное ощущение сжатой пружины, которая вот-вот распрямится. Все знают, что существует «Черный лебедь» Н.Талеба, но никто не знает, когда прилетит эта птица. Однако при анализе рынков с помощью SWT-метода не покидает ощущение, что она уже близко.

Будучи под устойчивым давлением американского доллара, новозеландец продолжил вчера падение. Пробитие поддержки в районе 73-й фигуры усилило нисходящий импульс и привело к его падению до уровня 0.7223. Следующей ...

Слабые данные по розничным продажам в Великобритании и мягкие комментарии главы Банка Англии Марка Карни спровоцировали очередную волну распродаж британского фунта. После тестирования уровня 152.93 он возобновил ...

В паре с японской йеной евро все еще находится в консолидационной фазе. Вчера его колебания были ограничены сопротивлением в районе 133.05 и поддержкой 132.40. Неспособность пробить сопротивление повышает риски потери ...